いよいよインボイス制度が開始され、電子帳簿保存法(電帳法)とあわせて、企業は両者への対応を迫られています。しかし、いまだに両者の違いや具体的な対応方法がわからない担当者も少なくありません。本記事では、電帳法とインボイスの違いと関係、適切な対応方法を解説し、おすすめのソリューションも紹介しています。

電子帳簿保存法(電帳法)とインボイス制度の違い

2023年10月にインボイス制度が開始されたことにより、企業の税務・経理担当部門は電子帳簿保存法(電帳法)とインボイス制度の双方に対応しなければならなくなりました。以下では両者の違いについて解説します。

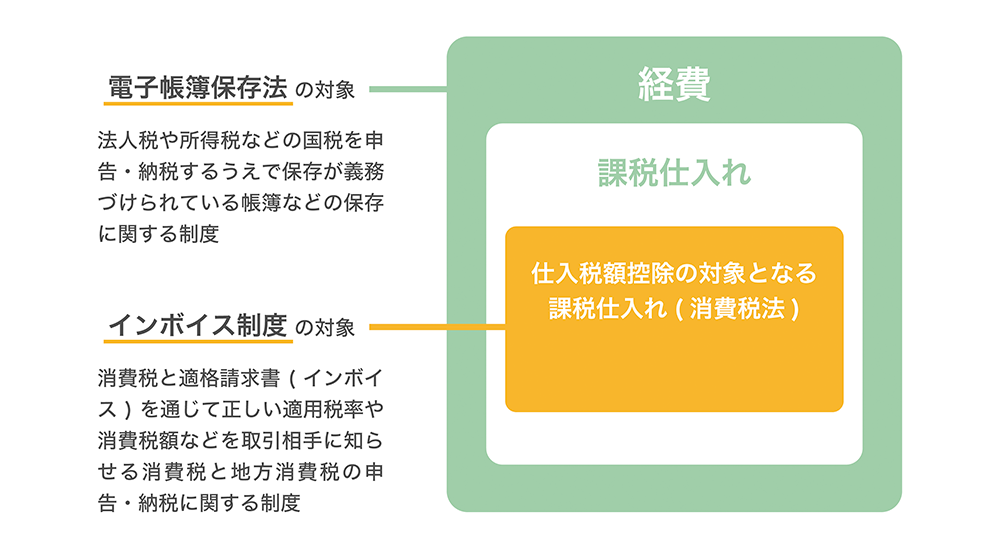

電帳法は、法人税や所得税などの国税の申告・納付時に使われる帳簿・書類を、電子データとして保存することを認めた法律です。電帳法以前は書面での保存が義務付けられていました。一方、インボイス制度は、消費税と地方消費税の申告・納税に関する制度であり、適格請求書(インボイス)を発行することによって、正しい適用税率や消費税額などを取引相手に通知することを義務付けています。インボイスが発行されていない取引を行った場合には、課税事業者(消費税の課税対象となる事業者)は、仕入税額控除を受けられません。

2024年1月から義務化|電子帳簿保存法(電帳法)の概要

電帳法は1998年に制定されて以降、これまでに何回か改正されています。直近では2021年3月に公布され、2022年1月から施行されていますが、これが現在、改正電帳法と呼ばれるものです。

改正電帳法では、電子取引で使用される帳簿・書類の電子保存が義務化されました。ただし、施行前の2021年12月に公表された令和4年度税制改正大綱で2023年12月までの宥恕措置期間が、さらに令和5年度税制改正大綱では2024年1月以降の猶予措置期間が設けられることが決まり、一定の条件下であれば、書面で保存することも認められています。

電子帳簿保存法(電帳法)への対応方法

電帳法にもとづいて帳簿・書類を電子データとして保存する際には「真実性の確保」「可視性の確保」が求められます。真実性の確保とは、電子データが改ざんされたり、削除されたりせずに保存されていること、また可視性の確保とは、電子保存されたデータを検索・表示できることです。これらの条件を満たして電子データを保存するには、電帳法対応を謳うソフトウェアおよびハードウェアからなるシステムを利用すれば安心です。

データの保存期間は原則として、法人・個人事業主ともに確定申告書の提出期限翌日から7年間です。個人事業主の場合は書類によっては5年間のものもあります。いずれにしても長期間にわたるデータ保存が必要であり、しっかりとしたデータ保存環境を整備する必要があります。

2023年10月に開始|インボイス制度(適格請求書等保存方式)の概要

上述した通り、インボイス制度は2023年10月から開始されています。インボイスが発行されない取引では、消費税を相手に請求できず、仕入税額が控除されません。インボイスを発行する必要があるインボイス発行事業者(課税事業者)となるのは、年間の課税売上高が1,000万円を超える法人や個人事業主です(法人は前々事業年度、個人事業主の場合は前々年)。

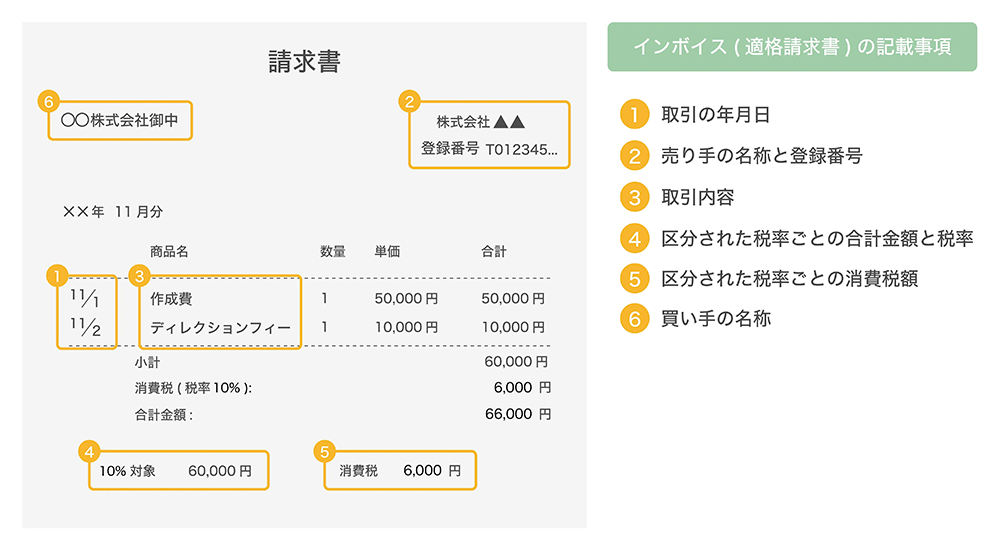

売り手としてインボイスを発行する場合には、以下の①~⑥の内容を記載する必要があります。

- 取引の年月日

- 売り手の名称と登録番号

- 取引内容

- 区分された税率ごとの合計金額と税率

- 区分された税率ごとの消費税額

- 買い手の名称

インボイス(適格請求書)の記載事項

上記で紹介した、インボイスで必須となる各項目を記載する際の注意点について解説します。上記同様、自社が売り手の場合を想定しています。

- 取引の年月日

従来の書面での請求書と同様に、取引した年月日を記します。 - 売り手の名称と登録番号

自社の名称に加え、インボイス発行事業者としての登録番号を記載します。 - 取引内容

取引内容を記載します。従来の書面での請求書と同様ですが、軽減税率対象商品の場合にはその旨も記載します。 - 区分された税率ごとの合計金額と税率

書面での請求書とは異なり、消費税率が10%の商品と8%の商品とを分け、それぞれの合計金額と税率を記載します。 - 区分された税率ごとの消費税額

書面での請求書とは異なり、税率8%の商品にかかる消費税額と税率10%の商品にかかる消費税額とを区分して記載します。 - 買い手の名称

書面での請求書と同様、取引先の名称を記します。

インボイス制度への対応方法

インボイス発行事業者の条件に該当する場合にはまず、税務署に登録申請書を提出し、登録します。そのうえで、上述した①~⑥の事項を漏れなく記載できるよう、請求書の書式を整えます。過不足がある場合には修正してください。現在、会計や請求書発行に使用しているソフトウェアがインボイスに対応していない場合には、対応しているソフトウェアを導入します。

電帳法・インボイス制度、両者の対応におけるポイント

インボイスを電子データで発行する際には、売り手も買い手も電帳法にもとづいて対応する必要があります。具体的には、電帳法で定められた検索機能を確保したうえで、インボイスを保存することが挙げられます。検索条件としては、特定の年月日を設定できること、日付に関する記録項目について条件を範囲指定して設定できることが求められます。

参照元:国税庁 5 適格請求書等の写しの保存(p.99~100)

なお、電帳法の規定にしたがったデータの保存方法については、以下でも詳細を確認できます。

参照元:国税庁 電子帳簿保存法一問一答(Q&A)~令和4年1月1日以後に保存等を開始する方~

電帳法とインボイス制度のいずれにも対応する場合に大切なことは、売り手・買い手のどちらの立場であってもスムーズに対応できるように環境を整備することです。電子取引の際に問題が生じないよう、電子データの保存に関するルールを社内で定めて、従業員に周知徹底し、必要であれば教育します。さらに、両制度に対応したソフトウェアを導入・運用して経理業務のデジタル化を進めることが重要です。

電帳法・インボイスへの対応なら「AppRemo」がおすすめ

電帳法とインボイス制度との両方に対応する業務フローシステムの導入を検討しているのであれば、Excelファイルをそのまま利用できる「AppRemo」をおすすめします。「AppRemo」なら、申請書や決裁書などのデータを自動でデータベースに格納してくれるだけでなく、すべてのフローがオンライン上で完結します。Excelで申請書などのデータを作成したら、Webベースのワークフロー上でそのまま利用できるので、新たに操作方法を勉強する手間も省けます。

連携オプションを利用すれば、電帳法とインボイス制度に対応した、ウイングアーク1st社の文書管理システム「invoiceAgent文書管理」と連携させることも可能です。両者を連携させることによって、「AppRemo」で取り扱う電子書類を「invoiceAgent 文書管理」で自動的に取り込み・仕分けし、一元管理できるようになります。

まとめ

2022年1月から、すべての事業者が電帳法にしたがって電子取引のデータ保存を行わなければならなくなりました(2024年1月現在、一定の条件下での猶予措置が取られています)。電帳法に従わない場合には追徴課税が課され、またインボイス制度にも罰則規定が設けられています。対応の準備が整っていない企業は早急に社内規定を定め、適切なソフトウェアを導入する必要があります。「AppRemo」と「invoiceAgent文書管理」を導入して連携させれば、Excelでインボイスなどの必要書類を作成して、一元管理できるようになります。

- TOPIC:

- その他